CPF Bloqueado e Imposto de Renda: Como Evitar Problemas com a Receita e Garantir Tranquilidade Financeira

3 práticas contábeis para aumentar a eficiência

Dicas e notícias sobre o mundo contábil.

3 práticas contábeis para aumentar a eficiência

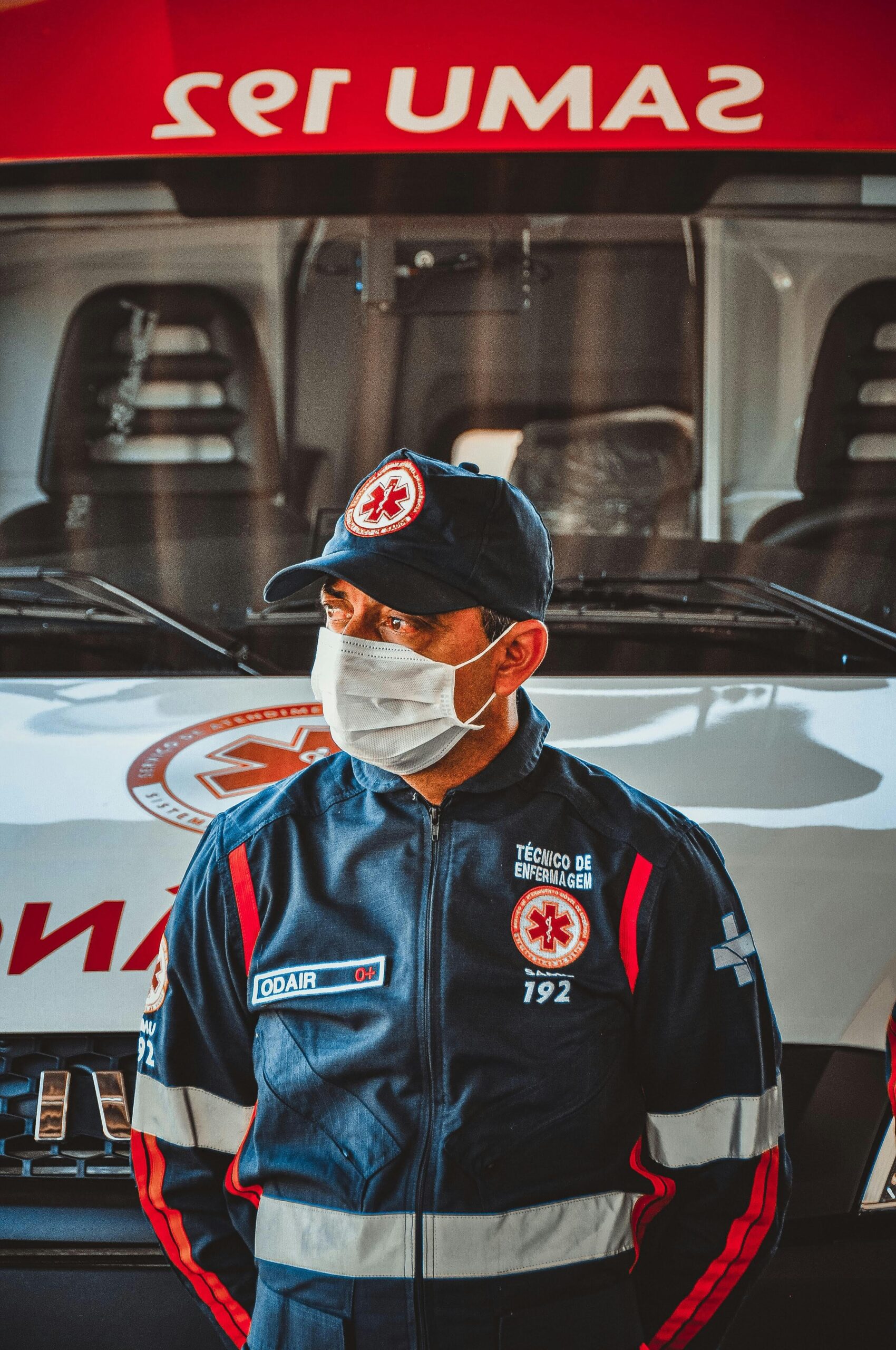

Atualmente, a declaração do Imposto de Renda Pessoa Física (IRPF) é uma obrigação que exige atenção especial, sobretudo para profissionais da saúde que atuam como autônomos e utilizam o Carnê-Leão Web. Assim sendo, qualquer descuido pode resultar em multas, fiscalizações rigorosas ou, ainda pior, na temida malha fina. Contudo, com organização e o uso correto das ferramentas disponíveis, você pode evitar problemas e, ademais, otimizar sua carga tributária. Neste guia, você encontrará as principais orientações para se organizar, preencher sua declaração de forma correta e aproveitar todas as oportunidades de deduções legais. Afinal, uma gestão tributária eficiente é fundamental para manter sua carreira sólida e sua vida financeira equilibrada. O Imposto de Renda e os desafios para profissionais da saúde autônomos Em primeiro lugar, é importante destacar que os profissionais da saúde autônomos possuem características específicas em sua rotina de trabalho e, consequentemente, na forma de declarar seus rendimentos. Enquanto profissionais com vínculo empregatício têm o imposto descontado diretamente na folha de pagamento, os autônomos precisam registrar mensalmente seus ganhos e despesas no Carnê-Leão Web. Além disso, a Receita Federal utiliza cruzamentos de dados extremamente precisos para verificar se as informações declaradas estão corretas. Por isso, omitir rendimentos, esquecer de declarar uma nota fiscal ou não justificar despesas dedutíveis pode levar a multas altíssimas ou investigações. Por que isso importa? Porque, no caso de inconsistências, a Receita Federal não apenas cobra valores atrasados, mas também aplica multas que podem chegar a 75% do imposto devido. Logo, manter suas informações organizadas e declarar corretamente todos os dados é crucial para evitar transtornos. Antes de mais nada: organize sua documentação A organização de documentos é primordial para que a sua declaração de Imposto de Renda seja feita com precisão. Além disso, essa etapa facilita o preenchimento do Carnê-Leão Web ao longo do ano e reduz significativamente o risco de erros. Comprovantes de Renda Certamente, a declaração dos seus rendimentos deve ser feita de maneira detalhada e de acordo com os valores que você efetivamente recebeu. Por isso, reúna: Organize esses documentos de forma lógica. Posteriormente, quando for preencher a declaração, você terá mais facilidade para inserir os valores. Despesas Dedutíveis Analogamente aos rendimentos, você também deve organizar os comprovantes de despesas dedutíveis. Essas despesas podem reduzir a base de cálculo do imposto e, assim, diminuir o valor devido. Entre as principais deduções estão: Além disso, organize seus comprovantes em categorias claras. Dessa forma, você facilita o preenchimento da declaração e evita problemas caso precise comprovar as informações. Utilize o Carnê-Leão Web de forma estratégica O Carnê-Leão Web é, sem dúvida, uma ferramenta indispensável para profissionais autônomos. Afinal, ele centraliza o registro dos rendimentos e despesas mensalmente, evitando surpresas na declaração anual. Como usar corretamente? Ademais, o uso regular do Carnê-Leão Web facilita a importação dos dados para o programa do Imposto de Renda, economizando tempo e reduzindo erros no momento da entrega. Preencha a declaração com precisão para evitar a malha fina do imposto de Renda para profissionais da saúde autônomos Chegado o momento da declaração, você deve priorizar a precisão das informações. Dessa forma, a Receita Federal não encontrará inconsistências entre os dados que você declarou e aqueles informados por terceiros, como clínicas, pacientes e instituições financeiras. Informações obrigatórias Atenção ao cruzamento de dados A Receita Federal realiza cruzamentos automáticos com: Portanto, assegure-se de que suas informações estejam alinhadas com os dados de terceiros. Qualquer divergência, ainda que pequena, pode gerar notificações. Fique atento às novidades da Receita Federal para 2025 De acordo com as mudanças mais recentes, a Receita Federal continuará aprimorando o Sistema Receita Saúde. Essa plataforma, integrada ao Carnê-Leão Web, foi criada para simplificar a declaração de profissionais da saúde. Benefícios do Receita Saúde A adoção do Receita Saúde é essencial, especialmente porque a Receita está intensificando a fiscalização sobre profissionais autônomos. Logo, utilizar essa ferramenta pode evitar erros e, por conseguinte, complicações com o Fisco. Evite erros comuns para não cair na malha fina Embora pareçam simples, erros como omissões ou deduções indevidas são responsáveis por grande parte dos casos de malha fina. Assim sendo, redobre sua atenção em relação a: Certamente, evitar esses erros é mais simples do que lidar com as consequências da malha fina, como multas e fiscalizações. Conte com especialistas para garantir uma declaração tranquila Apesar de todas as informações disponíveis, declarar o Imposto de Renda ainda pode ser desafiador, principalmente para quem não possui familiaridade com as regras fiscais. Portanto, contar com o apoio de um contador especializado em profissionais da saúde é uma escolha inteligente. Vantagens de contratar um contador Com o suporte certo, você economiza tempo e, acima de tudo, evita problemas fiscais. Entre em contato conosco e descubra como transformar mudanças em oportunidades de crescimento! Conclusão: Prepare-se e declare com confiança o imposto de Renda para profissionais da saúde autônomos Em resumo, a organização e o uso estratégico das ferramentas disponíveis são indispensáveis para profissionais da saúde autônomos. Utilize o Carnê-Leão Web, aproveite os benefícios do Receita Saúde e conte com especialistas para otimizar sua declaração. Na Santa Contabilidade, nós entendemos suas necessidades e ajudamos você a declarar com confiança, sem surpresas desagradáveis. Entre em contato hoje mesmo e garanta tranquilidade em sua gestão tributária! Santa Contabilidade pode fazer a diferença no seu negócio! A Santa Contabilidade acumulou uma vasta experiência através de anos de experiência na contabilidade para profissionais da saúde. A equipe de especialistas altamente qualificados da empresa combina conhecimento técnico com tecnologia de ponta para fornecer aos clientes uma plataforma digital intuitiva e abrangente.Estamos empenhados em garantir que você esteja completamente satisfeito com nossos serviços e produtos. Nossa equipe trabalha arduamente para trazer a você as melhores soluções e ferramentas de ponta atualmente no mercado.

Trocar de contador é uma decisão estratégica que pode trazer inúmeros benefícios para o seu negócio. Afinal, um serviço contábil alinhado às suas necessidades oferece mais do que cumprimento de obrigações fiscais; ele pode ser uma verdadeira ferramenta de gestão. Contudo, a mudança exige atenção a cada detalhe para evitar complicações operacionais, financeiras e fiscais. Neste guia, você verá todos os passos necessários para trocar de contador em 2025, entenderá a importância dessa decisão e descobrirá como garantir uma transição eficiente e segura. Por Que Trocar de Contador? Primeiramente, avalie o que motiva essa decisão. Talvez sua empresa tenha crescido e precise de um contador mais especializado. Ou, quem sabe, a comunicação com o atual escritório de contabilidade não está fluindo como deveria? Analogamente, o mercado pode ter se tornado mais exigente, e é crucial contar com um parceiro que ajude a enfrentar os desafios. Ademais, serviços contábeis ineficientes podem gerar problemas sérios, como multas e atrasos na entrega de obrigações fiscais. A busca por um contador que compreenda suas dores e ofereça soluções personalizadas é mais do que um desejo – é uma necessidade. Passos Essenciais para Trocar de Contador Trocar de contador pode parecer complexo, mas com organização, o processo se torna simples. Veja o que fazer: 1. Formalize a Rescisão com o Contador Atual Para iniciar o processo, comunique formalmente sua decisão ao contador atual. Faça isso por escrito, por meio de uma carta ou e-mail, respeitando o prazo de aviso prévio previsto no contrato. Dessa forma, você preserva a relação profissional e garante que todos os trâmites sejam realizados sem contratempos. Inclua na comunicação: Além disso, solicite os relatórios pendentes e os livros contábeis atualizados, como balancetes e declarações fiscais. Essas informações serão indispensáveis para o próximo passo. 2. Escolha o Novo Contador Antes de tudo, avalie suas necessidades empresariais. Precisa de consultoria tributária avançada? Gestão de folha de pagamento? Planejamento financeiro? Definir esses pontos ajudará a encontrar o profissional ideal. Como pesquisar? Depois de filtrar os candidatos, agende entrevistas. Faça perguntas sobre sistemas usados, política de comunicação e abordagem estratégica. Assim, você escolhe um contador que não apenas atenda às suas expectativas, mas também ofereça insights valiosos para o crescimento da empresa. 3. Assine o Novo Contrato Depois de selecionar o contador ideal, firme o contrato. Certifique-se de que todas as obrigações e serviços estejam claramente descritos, bem como prazos e honorários. Um contrato bem redigido evita problemas futuros e oferece segurança para ambas as partes. Documentos Necessários para a Troca de Contabilidade Para garantir que o novo contador assuma suas operações sem interrupções, providencie os seguintes documentos: Esses itens formam a base da sua contabilidade e, portanto, a transferência deve ser feita de maneira organizada e sem lacunas Como Notificar Órgãos Oficiais e Realizar a Transferência? A mudança de contador também precisa ser oficializada junto aos órgãos competentes, como a Receita Federal e a Junta Comercial. Ademais, alguns procedimentos legais garantem que tudo fique em conformidade. Confira os passos: Dessa forma, sua empresa estará legalmente respaldada, e o novo contador poderá acessar os sistemas e informações fiscais sem restrições. Adapte-se aos Novos Procedimentos Contábeis Após finalizar a troca, ajuste os processos internos para garantir que a relação com o novo contador seja fluida. Reúna-se com ele para discutir práticas específicas e alinhar expectativas. Dicas práticas: Esse alinhamento é primordial para que a transição resulte em benefícios concretos para o seu negócio. Por Que Monitorar a Performance do Novo Contador? Escolher um novo contador é apenas o começo. Acompanhar o desempenho dele é fundamental para garantir que os resultados sejam entregues conforme o esperado. Estabeleça métricas de desempenho, como: Comparar os resultados obtidos com os da gestão anterior também pode trazer insights valiosos sobre o impacto da mudança. Afinal, um contador eficiente pode não apenas evitar problemas, mas também ajudar sua empresa a economizar e crescer. Benefícios de Trocar de Contador em 2025 Além de corrigir eventuais problemas, a troca de contador pode trazer vantagens estratégicas para sua empresa: Em suma, a decisão de trocar de contador em 2025 pode ser o passo que faltava para impulsionar o sucesso do seu negócio. Conclusão Trocar de contador não é apenas uma questão técnica, mas sim estratégica. Por isso, planeje cada etapa com cuidado. Certamente, com a escolha certa, sua empresa terá mais segurança, eficiência e suporte para crescer. Se você está em dúvida sobre como começar, conte com a Santa Contabilidade! Com anos de experiência e foco em pequenas e médias empresas, oferecemos serviços personalizados que atendem às suas necessidades. Entre em contato agora mesmo e descubra como podemos transformar sua contabilidade em uma aliada para o sucesso. 😊 Santa Contabilidade pode fazer a diferença no seu negócio! A Santa Contabilidade acumulou uma vasta experiência através de anos de experiência na recepção de clientes que transferiram a contabilidade em diversos nichos de atuação. A equipe de especialistas altamente qualificados da empresa combina conhecimento técnico com tecnologia de ponta para fornecer aos clientes uma plataforma digital intuitiva e abrangente.Estamos empenhados em garantir que você esteja completamente satisfeito com nossos serviços e produtos. Nossa equipe trabalha arduamente para trazer a você as melhores soluções e ferramentas de ponta atualmente no mercado.

Abrir um CNPJ é um passo fundamental para médicos que desejam formalizar suas atividades profissionais. O processo requer a apresentação de documentos específicos, a escolha de CNAEs adequados e a obtenção das licenças necessárias, garantindo que o médico atue dentro da legalidade. Além disso, a contabilidade adequada é essencial para manter a organização financeira e o cumprimento das obrigações fiscais. Para iniciar, é preciso reunir documentos como identidade, CPF, comprovante de endereço e o registro profissional. A escolha do CNAE certo é crucial, pois isso determina a classificação fiscal e pode afetar tributações futuras. Muitas vezes, os médicos também precisam de alvarás específicos, dependendo da localidade e do tipo de atendimento prestado. Contar com uma contabilidade especializada pode facilitar a gestão do negócio e assegurar que todas as obrigações sejam cumpridas de forma eficiente. Esta assessoria é vital para evitar erros que possam resultar em multas ou complicações legais. Preparação Inicial para Abertura de CNPJ Antes de abrir um CNPJ, é fundamental que o médico esteja bem preparado. Isso envolve reunir documentos específicos e decidir sobre a estrutura jurídica do negócio. Documentação Necessária A abertura do CNPJ exige alguns documentos essenciais. Os principais incluem: Além desses, documentos da instituição de saúde também podem ser exigidos, como contrato social, especialmente se houver sócios. De tal forma que, a organização desses documentos prevê uma abertura mais rápida e evita contratempos. Definição do Tipo Societário Escolher o tipo societário adequado é crucial. As opções mais comuns incluem: A escolha do tipo societário influencia aspectos como tributação, responsabilidade legal e gestão da empresa. Primordialmente, é recomendável consultar um contador para orientar sobre a melhor estrutura a ser adotada. Escolha dos CNAEs Adequados Para Médicos A escolha dos CNAEs adequados é crucial para médicos que desejam formalizar seu CNPJ. Com toda a certeza, é importante selecionar atividades que correspondem aos serviços prestados, garantindo a conformidade legal e fiscal. Atividades Principais As atividades principais para médicos geralmente incluem o atendimento médico e serviços de saúde. Os CNAEs mais relevantes são: Esses códigos abrangem consultas, exames e procedimentos clínicos. Nesse sentido, a escolha correta assegura que o médico se encaixe na categoria de serviços prestados, evitando problemas futuros com a Receita Federal. Atividades Secundárias As atividades secundárias podem variar dependendo dos serviços adicionais oferecidos pelo médico. Algumas opções relevantes incluem: Esses CNAEs são importantes para médicos que desejam oferecer cursos, palestras ou outras atividades educacionais. Sem dúvida, a inclusão de atividades secundárias pode agregar valor ao negócio, expandindo seu alcance e serviços. Licenças e Alvarás Necessários Para o registro de um CNPJ destinado a atividades médicas, é imprescindível obter algumas licenças e alvarás. Assim sendo, esses documentos garantem que o profissional cumpre com as regulamentações de saúde e meio ambiente. Vigilância Sanitária A licença da Vigilância Sanitária é fundamental para que o médico possa exercer sua atividade de forma legal. Uma vez que, esta autorização assegura que o consultório ou clínica atenda às normas de higiene e segurança. O processo geralmente envolve: Dessa maneira, a aprovação é dada após a conformidade com as exigências estabelecidas pela legislação local, que pode variar de cidade para cidade. Licença Ambiental A Licença Ambiental é necessária quando a atividade médica pode causar impacto no meio ambiente. Por isso, este documento é especialmente relevante em determinadas especialidades, como as que geram resíduos médicos. Só para exemplificar, os passos para obtenção incluem: A licença garante que a prática médica esteja em conformidade com as normas ambientalistas, protegendo não apenas a saúde pública, mas também o meio ambiente. Gestão Contábil Especializada em Saúde A gestão contábil para profissionais da saúde requer conhecimento específico sobre normas fiscais e tributárias desse setor. Nesse sentido, é essencial selecionar um contador qualificado e entender os regimes tributários disponíveis. Escolha do Contador A escolha do contador é fundamental para garantir que a gestão contábil esteja alinhada às necessidades do médico. Antes de tudo, ele deve ter experiência no setor de saúde e compreensão das particularidades das atividades médicas. De tal forma que, os contadores especializados no segmento podem oferecer serviços como: Um bom contador também deve estar atualizado sobre as mudanças na legislação e possuir habilidades de comunicação eficazes para esclarecer dúvidas. Regimes Tributários Os médicos devem escolher um regime tributário que atenda à sua realidade financeira. Com efeito, os principais regimes são o Simples Nacional, Lucro Presumido e Lucro Real. A escolha do regime deve considerar fatores como faturamento, gastos e objetivos de longo prazo. Santa Contabilidade pode fazer a diferença no seu negócio! A Santa Contabilidade acumulou uma vasta experiência através de anos de experiência na contabilidade para médicos. A equipe de especialistas altamente qualificados da empresa combina conhecimento técnico com tecnologia de ponta para fornecer aos clientes uma plataforma digital intuitiva e abrangente.Estamos empenhados em garantir que você esteja completamente satisfeito com nossos serviços e produtos. Nossa equipe trabalha arduamente para trazer a você as melhores soluções e ferramentas de ponta atualmente no mercado.

Os consultórios médicos precisam de uma presença forte na internet para atrair mais pacientes e manter seus negócios em crescimento. Em virtude de uma crescente concorrência, é importante que os consultórios médicos invistam em estratégias de marketing digital para se destacarem na multidão. Neste artigo, serão apresentadas cinco estratégias de marketing digital eficazes que os consultórios médicos podem utilizar para atrair mais pacientes. A primeira estratégia de marketing digital para consultórios médicos é a otimização de mecanismos de busca (SEO). Primeiramente, a otimização de SEO é um conjunto de técnicas que melhoram a visibilidade do site do consultório médico nos resultados de pesquisa do Google. Isso pode ser alcançado por meio de palavras-chave relevantes, conteúdo de qualidade e links externos de alta qualidade. Em resumo, ao melhorar a classificação do site nos resultados de pesquisa, os consultórios médicos podem aumentar sua presença online e atrair mais pacientes em potencial. Maximizando a Presença Online Para consultórios médicos, maximizar a presença online é fundamental para atrair mais pacientes. Existem várias estratégias que podem ser utilizadas nesse sentido, como a otimização de site para SEO e o marketing de conteúdo. Otimização de Site para SEO A otimização de site para SEO é uma técnica que visa melhorar o posicionamento do site nos resultados de busca do Google. Isso é importante porque a grande maioria das pessoas utiliza o Google para encontrar informações sobre serviços médicos. Para otimizar o site para SEO, é necessário seguir algumas práticas recomendadas, como a utilização de palavras-chave relevantes, a criação de conteúdo de qualidade e a construção de links de outros sites para o seu site. Marketing de Conteúdo O marketing de conteúdo é uma estratégia que consiste em criar conteúdo relevante e útil para o público-alvo do consultório médico. Então, isso pode incluir artigos, vídeos, infográficos e outros tipos de conteúdo. O objetivo do marketing de conteúdo é atrair a atenção do público-alvo e estabelecer uma relação de confiança com ele. Certamente, isso pode ajudar a aumentar o número de pacientes que procuram o consultório médico. Em resumo, a maximização da presença online é uma estratégia fundamental para consultórios médicos que desejam atrair mais pacientes. A otimização de site para SEO e o marketing de conteúdo são duas técnicas eficazes que podem ajudar a alcançar esse objetivo. Estratégias de Mídia Social As mídias sociais são ferramentas poderosas para consultórios médicos atraírem novos pacientes e manterem uma boa relação com os já existentes. Nesse sentido, aqui estão algumas estratégias para utilizar essas plataformas de forma eficiente. Engajamento e Publicidade no Facebook O Facebook é a maior rede social do mundo e oferece diversas oportunidades para consultórios médicos se conectarem com seus pacientes. Sem dúvida, uma das principais estratégias é investir em publicidade segmentada, que permite alcançar pessoas que têm interesse em serviços médicos específicos. Além disso, é importante que se mantenha uma página atualizada e engajada. Isso significa postar conteúdo relevante e informativo, responder perguntas dos pacientes e interagir com comentários. Uma boa presença no Facebook pode ajudar a construir uma reputação positiva e aumentar a fidelidade dos pacientes. Presença no Instagram e YouTube O Instagram e o YouTube são plataformas visuais que permitem que os consultórios médicos mostrem seu trabalho de forma criativa e atraente. O Instagram é ideal para compartilhar fotos e vídeos curtos do consultório, dos médicos e dos pacientes. Por sua vez, o YouTube mostra-se mais adequado para conteúdos mais longos e educativos, como vídeos explicativos sobre procedimentos médicos. Manter uma presença forte nessas plataformas pode ajudar a aumentar a visibilidade do consultório e atrair novos pacientes. No entanto, é importante lembrar que o conteúdo deve ser informativo e educativo, e não promocional. Publicidade Paga A publicidade paga é uma das estratégias mais eficazes para aumentar a visibilidade de um consultório médico na internet. Existem várias opções disponíveis, mas as mais comuns são o Google Ads e os anúncios direcionados em redes sociais. Google Ads O Google Ads é uma plataforma de publicidade online que permite que os anunciantes criem anúncios para exibição nos resultados de pesquisa do Google. Esses anúncios aparecem no topo da página de resultados e são marcados como “anúncios”. Uma das principais vantagens do Google Ads é que ele permite que os anunciantes segmentem o público com base em palavras-chave, localização geográfica e outros critérios. Isso significa que um consultório médico pode exibir anúncios apenas para pessoas que estão procurando por serviços médicos em sua área. Além disso, o Google Ads funciona com um modelo de pagamento por clique, o que significa que os anunciantes só pagam quando alguém clica em seu anúncio. Isso torna o Google Ads uma opção muito eficiente em termos de custo-benefício. Anúncios Direcionados Os anúncios direcionados em redes sociais são outra opção popular para consultórios médicos que desejam aumentar sua visibilidade online. As redes sociais mais comuns para publicidade são o Facebook e o Instagram. Assim como o Google Ads, os anúncios em redes sociais permitem que os anunciantes segmentem o público com base em critérios como idade, localização e interesses. Isso significa que um consultório médico pode exibir anúncios apenas para pessoas que são mais propensas a se interessar por seus serviços. Uma das principais vantagens dos anúncios em redes sociais é que eles permitem que os anunciantes criem anúncios visualmente atraentes que podem incluir imagens, vídeos e texto. Isso torna os anúncios em redes sociais uma opção muito eficaz para chamar a atenção dos usuários e aumentar a conscientização sobre o consultório médico. Análise de Resultados A análise dos resultados é uma etapa crucial para garantir o sucesso das estratégias de marketing digital para consultórios médicos. Nesta seção, apresentam-se duas importantes subseções que ajudarão a entender como monitorar e avaliar o desempenho dessas estratégias. Monitoramento de Tráfego O monitoramento de tráfego é fundamental para saber quantas pessoas estão visitando o site do consultório médico. É importante analisar o número de visitas, tempo médio de permanência no site, páginas mais acessadas, entre outras informações. Esses dados ajudarão a entender se as estratégias de

Declarar despesas médicas no Imposto de Renda é um passo crucial para muitos contribuintes, especialmente para médicos e profissionais da saúde. É importante saber que pode-se deduzir diversas despesas, como consultas, exames e procedimentos odontológicos, desde que devidamente comprovadas. Isso não apenas ajuda a otimizar a declaração, mas também pode resultar em um valor mais justo a ser restituído. Os contribuintes devem estar cientes das regras específicas sobre o que é permitido declarar. Por exemplo, é necessário apresentar recibos, notas fiscais e outros documentos que atestem a realização dos serviços. Cada detalhe conta para garantir que as deduções sejam aceitas pela Receita Federal. Além disso, compreender como organizar e apresentar essas despesas pode facilitar todo o processo e evitar contratempos. Com as orientações corretas, é possível navegar pelas exigências do IRPF de forma eficiente, garantindo que o contribuinte aproveite todos os benefícios a que tem direito. Entendendo as Despesas Médicas no IRPF Despesas médicas incluem gastos com serviços de saúde que podem ser deduzidos na declaração do Imposto de Renda da Pessoa Física (IRPF). É essencial saber quais despesas são permitidas e quais são os limites de dedução. Definição de Despesas Médicas Dedutíveis Despesas médicas dedutíveis são aqueles custos que se relacionam com tratamentos de saúde. Isso inclui, entre outros: Para que a dedução seja aceita, é fundamental que as despesas sejam comprovadas com recibos ou documentos que identifiquem o prestador de serviços e os valores pagos. As despesas devem ser referentes ao titular da declaração e seus dependentes. Limites de Dedução Não há um limite fixo para a dedução de despesas médicas no IRPF. O que importa é que todas as despesas comprovadas possam ser lançadas, sem um teto predeterminado. Entretanto, é vital que os contribuintes mantenham todos os comprovantes. A Receita Federal pode solicitar a documentação em caso de verificação. Além disso, gastos que não se enquadram nas categorias permitidas não poderão ser deduzidos, portanto, um controle detalhado é aconselhável. Documentação Necessária para Declaração A documentação adequada é fundamental para assegurar que as despesas médicas e odontológicas sejam aceitas na declaração do Imposto de Renda. Com efeito, os principais documentos a se apresentar incluem recibos, comprovantes de pagamento e declarações de serviços prestados. Recibos e Notas Fiscais Recibos e notas fiscais são essenciais para comprovar despesas médicas. Nesse sentido, a emissão desses documentos deve ocorrer por profissionais da saúde ou clínicas. É importante que constem informações claras, como: Os recibos devem ser identificáveis como despesas na declaração, portanto, recomenda-se guardá-los por pelo menos cinco anos após a apresentação da declaração. Comprovantes de Pagamento Os comprovantes de pagamento, como extratos bancários ou comprovantes de cartão, são igualmente necessários para declarar despesas médicas no Imposto de Renda. Eles servem para associar as despesas mencionadas nos recibos às transações financeiras. Os comprovantes devem mostrar claramente: Caso o pagamento ocorra em dinheiro, recomenda-se que haja um recibo correspondente, como a nota fiscal. Declaração de Serviços Médicos Além de recibos e comprovantes, a declaração de serviços médicos é um documento que pode ser exigido pela Receita Federal. Ao mesmo tempo, ela deve incluir informações sobre o profissional que prestou o serviço e seu registro no conselho de classe. Os principais pontos a serem observados incluem: É aconselhável solicitar essa declaração após os atendimentos para garantir que todas as informações estejam corretas e que a documentação esteja completa. Procedimentos para Declarar Despesas Médicas O correto preenchimento do Imposto de Renda é crucial para que as despesas médicas sejam aceitas pela Receita Federal. É necessário atentar-se aos detalhes que envolvem tanto o preenchimento da declaração quanto o cruzamento de informações. Preenchimento da Ficha de Declaração No preenchimento da ficha de declaração, deve-se acessar a aba de “Pagamentos Efetuados”. Nesta seção, profissionais de saúde devem informar os valores gastos com despesas médicas e odontológicas. De conformidade com os critérios, é importante seguir estas etapas: Os recibos e comprovantes devem estar devidamente guardados para futuras auditorias. Além disso, é fundamental utilizar valores corretos e congruentes com os documentos fornecidos pelos prestadores de serviço. Cruzamento de Informações A Receita Federal realiza um cruzamento de informações para verificar a veracidade das despesas declaradas. Por isso, os profissionais devem estar atentos às informações que esses prestadores de serviços também reportam. Alguns pontos essenciais incluem: A precisão dessas informações ajuda a evitar problemas futuros com a Receita Federal e assegura que as deduções sejam aceitas corretamente. Orientações para Profissionais da Saúde Profissionais da saúde devem estar cientes das normas para a emissão de documentos fiscais e suas responsabilidades tributárias. Desse modo, a correta documentação e a compreensão das obrigações fiscais são essenciais para evitar problemas com o fisco. Como Emitir Documentos Fiscais Para declarar despesas médicas no Imposto de Renda, o profissional deve emitir documentos que comprovem os serviços prestados. É fundamental emitir as notas fiscais de acordo com a legislação vigente. Requisitos das Notas Fiscais: Documentos como recibos e faturamento eletrônico também são válidos. Os profissionais devem manter uma cópia de todos os documentos por pelo menos cinco anos. Em suma, isso garante a proteção em caso de auditoria. Responsabilidades Tributárias do Profissional Os profissionais da saúde têm obrigações fiscais específicas ao declarar suas despesas. Dessa forma, é necessário incluir na declaração os valores recebidos e as despesas dedutíveis. Principais Responsabilidades: Falhas no cumprimento dessas obrigações podem resultar em multas e complicações legais. Portanto, é essencial que esses profissionais se informem sobre suas responsabilidades para garantir a conformidade tributária. Santa Contabilidade pode fazer a diferença no seu negócio! A Santa Contabilidade acumulou uma vasta experiência através de anos de experiência na declaração de imposto de renda. Afinal, a equipe de especialistas altamente qualificados da empresa combina conhecimento técnico com tecnologia de ponta para fornecer aos clientes uma plataforma digital intuitiva e abrangente. Estamos empenhados em garantir que você esteja completamente satisfeito com nossos serviços e produtos. Nossa equipe trabalha arduamente para trazer a você as melhores soluções e ferramentas de ponta disponíveis no mercado.

A contabilidade é uma ferramenta essencial para clínicas médicas que buscam aprimorar sua gestão financeira. Implementar práticas contábeis eficientes pode aumentar significativamente a rentabilidade e contribuir para a sustentabilidade do negócio. Neste artigo, serão analisadas as três principais abordagens contábeis que podem transformar a eficiência financeira da gestão contábil de clínicas e consultórios. A complexidade da gestão financeira exige um entendimento claro das práticas contábeis que impactam diretamente os resultados. Desde a organização de receitas e despesas até a otimização da cobrança de pacientes, cada passo conta na construção de uma saúde financeira sólida. Profissionais que dominam essas práticas estão melhor preparados para enfrentar os desafios do setor. Além disso, a análise das métricas financeiras e a implementação de relatórios são fundamentais para a tomada de decisões informadas. Com informações precisas em mãos, é possível identificar áreas de melhoria e ajustar estratégias que potencializem a rentabilidade. Com uma gestão contábil eficaz, clínicas podem não apenas sobreviver, mas prosperar no mercado competitivo atual. Melhores Práticas em Contabilidade para Clínicas Médicas Para melhorar a rentabilidade de clínicas médicas, é fundamental adotar práticas de gestão contábil eficazes. Portanto, algumas abordagens específicas podem otimizar a gestão financeira e garantir uma operação mais eficiente. Desenvolvimento de um Plano Contábil Estratégico Um plano contábil estratégico é essencial para alinhar as metas econômicas da clínica com suas operações diárias. Esse plano deve incluir a definição clara de indicadores de desempenho, que ajudam a monitorar a saúde financeira. Além disso, é importante escolher um software contábil que atenda às necessidades específicas da clínica. A automação de processos, como lançamento de receitas e despesas, minimiza erros e economiza tempo. Por fim, a revisão regular desse plano assegura que a clínica se mantenha alinhada com suas metas financeiras e adaptada a mudanças no mercado. Importância da Segmentação de Custos A segmentação de custos permite identificar as despesas de cada área ou serviço oferecido pela clínica. Com essa prática, fica mais fácil analisar quais serviços são mais rentáveis e quais demandam ajustes. Nesse sentido, utilizar uma planilha para categorizar custos fixos e variáveis é uma estratégia eficaz. Isso proporciona uma visão clara dos gastos e permite o controle orçamentário mais rigoroso. Além disso, entender a relação entre custo e preço de serviços ajuda na formulação de estratégias mais competitivas e alinhadas com o mercado. Otimização do Fluxo de Caixa e Gestão de Recebíveis A gestão eficaz do fluxo de caixa é crucial para a saúde financeira da gestão contábil de clínicas médicas. Nesse ínterim, monitorar entradas e saídas de forma sistemática ajuda a evitar surpresas desagradáveis. Por conseguinte, é fundamental implementar um controle de recebíveis. Isso pode envolver o uso de ferramentas que notificam os prazos de pagamento, garantindo que os valores devidos sejam recebidos em dia. Por fim, promover políticas de cobranças claras e eficazes proporciona maior segurança financeira e melhora o relacionamento com os pacientes. Implementação de Estratégias e Ferramentas de Gestão A implementação de estratégias e ferramentas de gestão é crucial para o sucesso financeiro de clínicas e consultórios médicos. Nesse sentido, o foco deve estar na integração de tecnologias, uso de indicadores de desempenho e no treinamento das equipes. Cada um desses aspectos contribui para uma gestão mais eficiente e rentável. Tecnologias em Contabilidade e Integração de Sistemas A adoção de softwares contábeis específicos para clínicas médicas permite uma gestão mais eficiente. Esses sistemas facilitam a automação de tarefas como emissão de notas fiscais, controle de receitas e despesas. Além disso, a integração com sistemas de gestão de pacientes melhora a troca de informações. Dessa forma, benefícios da tecnologia incluem: Investir em tecnologia otimiza recursos e melhora a visibilidade financeira. Indicadores de Desempenho e Análise de Rentabilidade Os indicadores de desempenho são essenciais para avaliar a saúde financeira de uma clínica. Desse modo, médicos e gestores devem acompanhar métricas como margem de lucro, taxa de ocupação e ROI (Retorno sobre Investimento) em serviços. Principais indicadores a considerar: A análise regular desses indicadores permite ajustes estratégicos. Isso direciona ações para melhorar rentabilidade e eficiência. Treinamento e Educação Continuada para Equipes O treinamento constante das equipes é fundamental. Isso garante que todos estejam atualizados sobre práticas contábeis e normativas. A capacitação reduz erros e aumenta a eficiência do trabalho. Nesse sentido, instrumentos para treinamento incluem: De fato, investir em educação continuada fortalece a competência da equipe. Isso impacta diretamente na eficiência da gestão financeira da clínica. Santa Contabilidade pode fazer a diferença no seu negócio! A Santa Contabilidade acumulou uma vasta experiência através de anos de experiência na gestão contábil de clínicas médicas. Afinal, a equipe de especialistas altamente qualificados da empresa combina conhecimento técnico com tecnologia de ponta para fornecer aos clientes uma plataforma digital intuitiva e abrangente. Estamos empenhados em garantir que você esteja completamente satisfeito com nossos serviços e produtos. Nossa equipe trabalha arduamente para trazer a você as melhores soluções e ferramentas de ponta disponíveis no mercado.

Profissionais da saúde, como médicos, dentistas, fisioterapeutas e psicólogos, precisam lidar com uma série de impostos específicos em sua rotina profissional. É importante que esses profissionais entendam quais são esses impostos e como eles devem ser pagos para evitar problemas com a Receita Federal. Um dos impostos mais conhecidos é o Imposto de Renda de Pessoa Física (IRPF), que é obrigatório para todos os profissionais que recebem acima de um determinado valor anual. Além disso, os profissionais da saúde também precisam considerar o Imposto sobre Serviços (ISS), que é um tributo municipal cobrado sobre a prestação de serviços em determinadas áreas, como saúde e educação. Neste guia completo, os profissionais da saúde poderão encontrar todas as informações necessárias sobre os impostos que precisam pagar, bem como dicas e orientações para garantir que estejam em dia com as obrigações fiscais. Com o conhecimento adequado, esses profissionais poderão se concentrar em prestar os melhores serviços de saúde aos seus pacientes sem se preocupar com problemas fiscais. Impostos Federais Os profissionais da saúde devem estar cientes de que existem impostos específicos que precisam ser considerados em sua área de atuação. Nesta seção, serão abordados os impostos federais que afetam médicos, dentistas, fisioterapeutas e psicólogos. Imposto de Renda Pessoa Física (IRPF) O Imposto de Renda Pessoa Física (IRPF) é um imposto federal que incide sobre a renda de pessoas físicas. Os profissionais da saúde devem declarar o seu rendimento anualmente e pagar o imposto conforme a tabela progressiva de alíquotas. É importante destacar que os profissionais que atuam como autônomos devem recolher o IRPF mensalmente, através do pagamento do carnê-leão. Contribuição para o INSS A contribuição para o Instituto Nacional do Seguro Social (INSS) é obrigatória para todos os profissionais que trabalham como autônomos. Ela garante o direito à aposentadoria, auxílio-doença, salário-maternidade, entre outros benefícios. A alíquota de contribuição varia de acordo com o valor do salário de contribuição, que é limitado ao teto previdenciário. Imposto sobre a Renda Retido na Fonte (IRRF) O Imposto sobre a Renda Retido na Fonte (IRRF) é um imposto federal que incide sobre os rendimentos pagos por pessoas jurídicas a pessoas físicas. Os profissionais da saúde que prestam serviços para empresas ou instituições devem ter o imposto retido na fonte, ou seja, o valor é descontado diretamente do pagamento. A alíquota varia de acordo com o valor do rendimento e deve ser declarada na declaração anual de imposto de renda. É importante que os profissionais da saúde estejam sempre atualizados em relação aos impostos que precisam pagar e às obrigações fiscais que devem cumprir. O não cumprimento das obrigações pode acarretar em multas e sanções por parte da Receita Federal. Impostos Municipais Imposto Sobre Serviços (ISS) Profissionais da saúde que atuam como autônomos ou possuem empresas próprias devem estar atentos ao Imposto Sobre Serviços (ISS), que é um tributo municipal. O ISS incide sobre serviços prestados por pessoas físicas ou jurídicas e sua alíquota varia de acordo com a cidade onde o serviço foi prestado. Para os profissionais da saúde, a alíquota do ISS pode variar de 2% a 5%, dependendo da legislação municipal. É importante verificar a legislação do município onde o profissional atua para saber qual é a alíquota aplicável. Destaca-se que o recolhimento do ISS é mensal, e o não cumprimento dessa obrigação pode gerar multas e juros. O profissional da saúde pode optar pelo pagamento do ISS por meio de guia própria ou por meio da Declaração Eletrônica de Serviços (DES), que é um sistema utilizado por muitos municípios brasileiros. Além disso, é importante lembrar que o ISS é um imposto de competência municipal, ou seja, cada município tem sua própria legislação e alíquota. Portanto, o profissional da saúde que atua em mais de um município deve estar atento às diferenças na legislação e nas alíquotas aplicáveis em cada localidade. Planejamento Tributário e Enquadramento Fiscal O planejamento tributário é uma estratégia importante para profissionais da saúde que desejam reduzir a carga tributária e aumentar a lucratividade de seus negócios. É importante escolher o enquadramento fiscal adequado para evitar pagar impostos desnecessários e garantir a conformidade com a legislação tributária. Existem três opções de enquadramento fiscal para empresas de saúde: Simples Nacional, Lucro Presumido e Lucro Real. Cada opção tem suas próprias regras e características, e é importante entender as diferenças entre elas antes de tomar uma decisão. Simples Nacional O Simples Nacional é um regime tributário simplificado que permite que empresas com faturamento anual de até R$ 4,8 milhões paguem impostos de forma unificada, em uma única guia. As alíquotas variam de acordo com o tipo de atividade e o faturamento da empresa. Profissionais da saúde podem optar pelo Simples Nacional se seu faturamento anual não exceder R$ 4,8 milhões e se não tiverem participação em outra empresa como sócio ou titular. No entanto, é importante lembrar que algumas atividades, como clínicas de estética, não podem optar pelo Simples Nacional. Lucro Presumido O Lucro Presumido é um regime tributário em que calcula-se a base do imposto de renda e da CSLL por meio de uma margem de lucro pré-fixada pela Receita Federal. As alíquotas variam de acordo com a atividade da empresa e o faturamento. Profissionais da saúde podem optar pelo Lucro Presumido se seu faturamento anual não exceder R$ 78 milhões. No entanto, é importante lembrar que algumas atividades, como clínicas de radiologia, só podem optar pelo Lucro Presumido se tiverem faturamento anual de até R$ 32 milhões. Lucro Real O Lucro Real é um regime tributário em que calcula-se a base do imposto de renda e da CSLL com base no lucro líquido apurado na contabilidade da empresa. As alíquotas variam de acordo com a atividade da empresa e o faturamento. Profissionais da saúde podem optar pelo Lucro Real se o seu faturamento anual exceder R$ 78 milhões ou se tiverem atividades vedadas à tributação pelo Simples Nacional ou pelo Lucro Presumido. No entanto, é importante lembrar que o Lucro Real exige uma contabilidade mais complexa e pode resultar em uma

3 práticas contábeis para aumentar a eficiência

Estar ciente dos aspectos contábeis envolvidos no processo de abertura de um consultório é um dos aspectos mais importantes. Desde a escolha do regime tributário até a emissão de notas fiscais, é fundamental seguir os procedimentos corretos para evitar problemas futuros com o Fisco. A contabilidade é uma das áreas mais importantes para iniciar uma prática médica ou odontológica do zero e fazer a abertura de um consultório. Afinal, é por meio da contabilidade que o empreendedor poderá controlar as finanças do consultório. Dessa forma o profissional garante o registro de todas as despesas e receitas de forma correta e transparente. Além disso, a contabilidade também é fundamental para garantir a conformidade legal do negócio. Nesse sentido, atente-se à importância de buscar por orientações detalhadas acerca dos procedimentos contábeis necessários para abrir um consultório. Desde a elaboração do plano de negócios até a escolha do enquadramento tributário, é fundamental contar com o apoio de um contador experiente para garantir que tudo esteja em conformidade com as leis e normas vigentes. Planejamento Estratégico e Viabilidade Ao iniciar um consultório do zero, é fundamental realizar um planejamento estratégico e uma análise de viabilidade para garantir o sucesso do empreendimento. Nessa seção apresentam-se os principais aspectos a serem considerados nesse processo de abertura de um consultório. Análise de mercado Antes de abrir um consultório, é importante avaliar o mercado em que se pretende atuar. É necessário analisar a concorrência, identificar as oportunidades e ameaças do setor, bem como as tendências de mercado. Essa análise permitirá que o empreendedor tome decisões mais assertivas e planeje suas ações de forma mais eficiente. Para realizar a análise de mercado, é possível utilizar diversas ferramentas, como pesquisas de mercado, análise SWOT, análise PESTEL, entre outras. Essas ferramentas permitem uma visão mais ampla do mercado e auxiliam na identificação de oportunidades e ameaças. Plano de negócios O plano de negócios é um documento que descreve os objetivos, estratégias, metas e planos de ação do empreendimento. Ele é fundamental para garantir a viabilidade do negócio e para atrair investidores e financiamentos. No plano de negócios, é preciso descrever detalhadamente o modelo de negócios, o público-alvo, os serviços oferecidos, a estrutura organizacional, as estratégias de marketing, a projeção de receitas e despesas, entre outros aspectos. Além disso, é importante que se revise e atualize o plano de negócios periodicamente. E esta revisão deve ocorrer de acordo com as mudanças do mercado e do negócio em si. Com um planejamento estratégico bem elaborado e um plano de negócios consistente, é possível aumentar as chances de sucesso na abertura de um consultório. Aspectos Legais e Registro Para iniciar um consultório, é necessário cumprir com uma série de procedimentos legais e de registro. Veja nesta seção quais os principais aspectos legais a ser considerados para a abertura de um consultório. Registro no Conselho Regional O primeiro passo para abrir um consultório é se registrar no Conselho Regional de Medicina (CRM) ou no Conselho Regional de Odontologia (CRO), dependendo da especialidade. O registro é obrigatório e deve ser renovado anualmente. Alvará de Funcionamento O alvará de funcionamento é um documento emitido pela prefeitura que autoriza o funcionamento do consultório. Para obtê-lo, é necessário cumprir com as normas e regulamentações estabelecidas pelo município, como a adequação do espaço físico, a instalação de equipamentos de segurança e a contratação de profissionais habilitados. Licenças e Normas Regulamentadoras Além do registro no conselho e do alvará de funcionamento, é necessário obter outras licenças e cumprir com as normas regulamentadoras para garantir a segurança e a qualidade dos serviços oferecidos. Algumas das licenças e normas que devem ser consideradas são: Ao cumprir com todos os aspectos legais e de registro, o consultório estará apto a oferecer serviços de qualidade e a atender aos requisitos legais exigidos pelas autoridades competentes. Gestão Contábil e Fiscal Escolha do Regime Tributário A escolha do regime tributário é um dos passos mais importantes na abertura de consultório. Existem três opções: Simples Nacional, Lucro Presumido e Lucro Real. Cada um tem suas próprias vantagens e desvantagens, e é importante escolher o que melhor se adapta às necessidades do consultório. Nessa linha, o Simples Nacional é a opção mais simples e popular, pois oferece uma carga tributária menor e uma contabilidade simplificada. No entanto, as empresas que optam pelo Simples Nacional não podem ter faturamento anual superior a R$ 4,8 milhões. O regime tributário do Lucro Presumido é uma opção para empresas com faturamento anual superior a R$ 4,8 milhões, mas que ainda desejam uma carga tributária menor. Nesse regime presume-se a base de cálculo dos impostos com base na receita bruta da empresa. Por sua vez, o Lucro Real é indicado para empresas com margens de lucro mais altas, pois o imposto é calculado com base no lucro efetivo da empresa. Esse regime oferece mais precisão na tributação, mas também exige uma contabilidade mais complexa. Emissão de Notas Fiscais A emissão de notas fiscais é um procedimento obrigatório para qualquer consultório. As notas fiscais são documentos que comprovam a prestação de serviços. Por meio das notas fiscais calculam-se os impostos devidos. Para emitir notas fiscais, o consultório precisa estar cadastrado na prefeitura e na Secretaria da Fazenda. Existem diferentes tipos de notas fiscais, como a Nota Fiscal de Serviços Eletrônica (NFS-e) e a Nota Fiscal de Serviços Avulsa (NFSA). Ainda sobre o tema, é importante manter um controle rigoroso das notas fiscais emitidas e recebidas, para evitar erros na contabilidade e problemas com o fisco. Contabilidade Regular A contabilidade é uma parte fundamental da gestão de um consultório. É ela que permite controlar as receitas e despesas, calcular os impostos devidos, emitir notas fiscais e manter a saúde financeira do negócio. Para manter uma contabilidade regular, é importante contratar um profissional qualificado e utilizar um software de gestão financeira. É necessário registrar todas as movimentações financeiras do consultório, como receitas, despesas, pagamentos e recebimentos. E além disso, é importante manter a documentação em dia e arquivada de forma organizada, assim facilita-se a consulta e

Nosso maior compromisso é com o sucesso do seu negócio. Somos especialistas em contabilidade digital e levamos a sua contabilidade para o mundo online, com agilidade e redução de custos.

Endereço

Rua Adelino Boschetti Mateus, 49

Picadas do Sul, São José – SC

CNPJ: 10.801.093/0001-07

CRC: SC-007261/O

(48) 98811-2641

comercial@santacontabilidade.com.br

Segunda à Sexta

08h às 12h / 13h30 às 18h

Abertura de Empresa

Trocar de Contador

Planejamento Tributário

BPO Financeiro

Certificado Digital